CASE2

CASE2

転勤がらみで賃貸にしたマイホーム。

税金はどうなるのだろう・・・

転勤がらみで賃貸にしたマイホーム。

税金はどうなるのだろう・・・

何とか節税できないでしょうか。

提案

提案

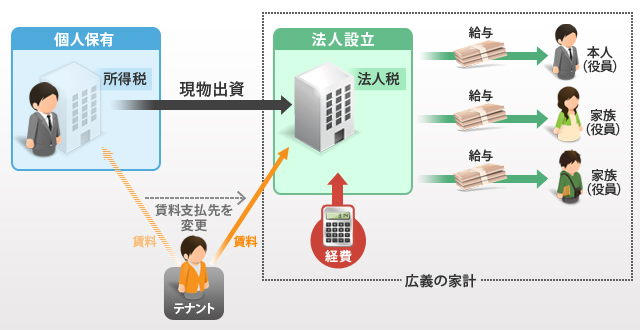

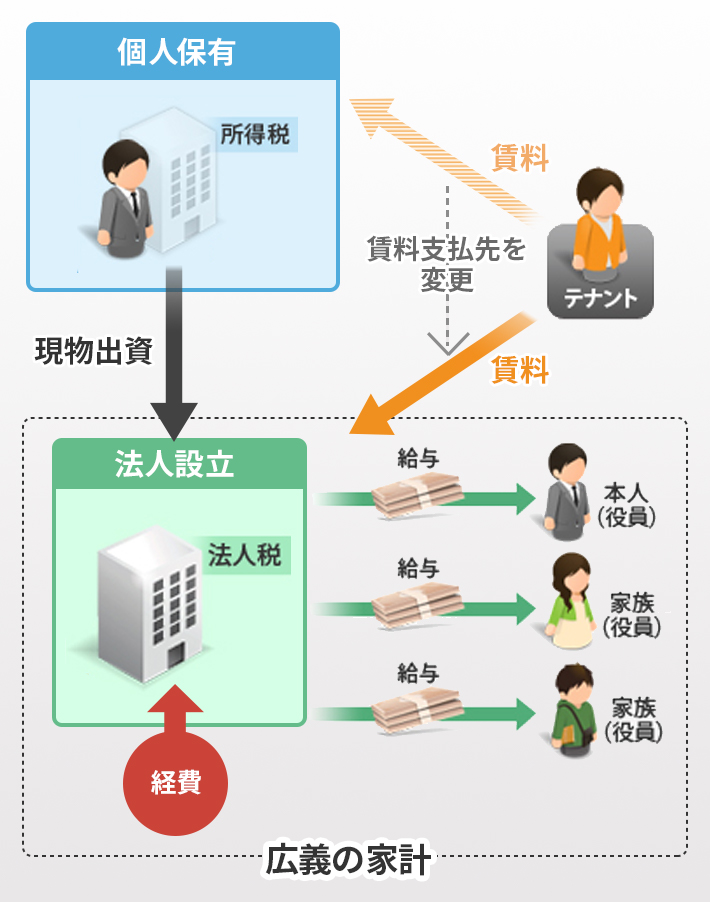

賃貸中の旧マイホームを現物出資して資産管理会社を設立、賃料収入を法人へ移すことを検討します。

これにより低い法人税率と役員報酬による分散効果で節税ができます。

ただし不動産が1件だけであれば、法人の設立コストと運営コストに見合わないことが考えられます。

ポイント

ポイント

不動産投資における経費のうち、大きな割合を占めるのが支払金利です。

不動産投資における経費のうち、大きな割合を占めるのが支払金利です。

ローン返済がない場合、賃料収入は多くなりますが、課税所得も多くなるため、所得税率が高い人は相応の所得税住民税を課せられることになります。

海外赴任から帰任された方、転勤の際に自宅をリロケーションに出された方は繰り上げ返済していたり、そもそも低金利の居住用ローンを利用していたためよく見られるケースです。

特に後者では確定申告を失念していたために追徴納税を求められる場合も多いようです。

賃貸中物件について自己使用予定がない方で、今後収益不動産の追加取得を検討される方は、この機に法人保有へスライドさせてもいいかもしれません。

一方、所得税率が高くない方、リタイヤが視野に入る年齢の方であれば 経費項目をぶつけることで不動産所得の低減をはかれますので、個人保有を続けるほうが良いと思います。

なお、担保余力が十分に残っている収益不動産を漫然と保有していることは、資産効率的には必ずしも良いとは言えません。担保として活用するなどで新規ファイナンスを調達し、資産ポートフォリオを厚くしていくことも検討に値します。

キーワード

キーワード

- 現物出資

-

法人設立の際の資本金は、必ずしも現金である必要はなく、不動産、自動車、その他の資産(パソコンなど)でも大丈夫です。

これを現物出資といいます。

個人保有の不動産があれば、それを現物出資すれば法人設立と同時に賃料収入の受取主体を個人から法人へと移すことができます。 ただ、この場合不動産にローン債務が残っていると金融機関が認めてくれないのが一般的です。

現物出資の出資財産の評価ですが、従前は500万円超の財産評価は「検査役」の調査が必要だったのですが、これが不要となったため、 個人保有の不動産現物出資はやりやすくなったと言えます。ただしその評価が実態と比べ、過度に高すぎたり安すぎたりしてはいけませんので、一定の客観性がある評価としておく必要があります。

具体的には不動産会社の査定価格であったり、取引事例を援用して算定することが良いと思われます。

- 個人→法人間の売却

-

収益物件の保有主体を個人から法人へ移したい場合、法人設立後に個人から法人へ売却する方法も取りえます。

収益物件の保有主体を個人から法人へ移したい場合、法人設立後に個人から法人へ売却する方法も取りえます。

ただサラリーマンの新設法人において物件取得の資力を有していることは少ないため、役員貸付という形で買い受け資金の供給をすることが多くなります。 役員貸付は金利を設定しなくてもよく、元本返済もある程度、おうように設定できるのですが、この個人保有の不動産買受においては適切な返済計画を決めておくべきです。 まとまった買受資金の移動がなく、返済もしっかりしたものでないと、課税回避のための明らかな不動産の付け替えとみなされる場合もあります。 なお個人法人間の売却においてはその価格の客観性を鑑定評価などで示す必要があります。そのコストも考えておかねばなりません。

- 資本金の額

-

合同会社で設立すると設立コストが低いというメリットがありますが、保有不動産で現物出資する場合、どうしても評価額が高くなりがちで、資本金が多くなった結果、設立時の登録免許税が高くなってしまうことが予想されます。

合同会社で設立すると設立コストが低いというメリットがありますが、保有不動産で現物出資する場合、どうしても評価額が高くなりがちで、資本金が多くなった結果、設立時の登録免許税が高くなってしまうことが予想されます。

また資本金が1000万を超えてしまうと、はじめから消費税課税業者に該当してしまうので注意が必要です。

あまりに設立コストが大きくなるようであれば、資本準備金(資本金とあわせて1/2以下)として設定するとよいでしょう。(ただし資本金と資本準備金あわせた額、「資本金等」として判断されるものもあります)

家族を役員とする場合、単独名義で不動産を所有している一人が現物出資すると、一人の出資割合が多くなりますが、合同会社の場合、利益処分割合を、出資額の割合に合わせる必要はありません。

- 個人と法人にかかるコスト

-

不動産を現物で出資すると、個人の税制では不動産を法人へ譲渡したとみなされます。

ここで譲渡益がでると課税対象になってしまいます。 ただ前述のとおり、出資する不動産の評価は一定の客観性があればよく、鑑定評価などは不要であるので、上手に組み立てると良いでしょう。

ちなみに個人の不動産売却においては損益通算はできませんが、内部通算は可能です。同一年度でほかの不動産を売却し損益が発生するような場合、現物出資の評価とぶつけてもよいでしょう。

また、現物出資を受ける法人にも、不動産の取得税と不動産所有権移転の登録免許税がかかります。法人設立時の登録免許税とあわせて、一定の負担額となりますので 法人導入によるスキームで、相当の税負担の軽減ができないとバランスはとりにくいと言えます。

ケース1でみたように他の個人保有物件のサブリースを組み込んだり、現物出資で設立した法人で追加取得するなど複合的な収益装置へと発展させる計画がある場合において有効だと言えます。

- 配当と社債

-

収益物件を法人所有に移しても、役員給与を支払う親族がいないがために、給与収入の高いご自身へ役員報酬を支払うのでは、前出のとおり、節税効果があまりありません。

この場合の法人の利益処分として、出資者である自身に対して配当を出し、自身がその配当を受け取る方法が検討されますが、この配当所得(上場株式の配当ではないもの)は 総合課税となりますので、少額の配当控除はあるものの、給与所得として受けた場合との差が出てきません。そこで、社債発行~引受けという方法がよくとられてきました。

社債の利息は源泉分離課税(約21%)となっていたため、所得税率がこれより高い方にとって、有効な節税方法であったためです。 この場合の社債は少人数私募債となり、手続きが簡素で、無担保で発行可能という利点があったことも、よく用いられることになった理由の一つです。

ただ税制改正により、同族会社の発行する社債で同族会社の役員が受け取る社債利息は、2016年発行分から源泉分離課税ではなく総合課税に変更されることとなったため注意が必要です。