資産承継のための入れ物

資産承継のための入れ物

先述したように、資産税の課税は将来にむけてどんどん強化されていきます。

実際、相続税も2015年から基礎控除額が大幅に減ることで、これまで相続税がかからなかったような資産規模でも課税されるようになります。

せっかく子供の世代のために資産形成してきたにもかかわらず、その承継の過程で資産が大きく摩耗してしまうのです。

先述したように、資産税の課税は将来にむけてどんどん強化されていきます。

実際、相続税も2015年から基礎控除額が大幅に減ることで、これまで相続税がかからなかったような資産規模でも課税されるようになります。

せっかく子供の世代のために資産形成してきたにもかかわらず、その承継の過程で資産が大きく摩耗してしまうのです。

個人が相続税に対する防衛策としては不動産資産への換価がポピュラーです。相続税評価の高いもの(現預金など)から、評価の低いもの(不動産)に資産をシフトするのです。

収益用不動産を取得すれば、さらに相続税評価を下げることができ、かつ保有中にも現金収入を生みだしてくれるので有効だと言えます。

さらに、その収益不動産の取得(または建設)のために借入を起こすことでマイナスの資産を作り、資産評価から減じることでさらに相続資産を圧縮する方法もあります。

アパート建設などが代表的な例ですが、場合によっては負債まで次世代へ承継することになりますので、その賃貸運営スキームの確実性や、ご本人達のリスク余力をよくよく考えておく必要があります。

相続税は、死亡とともに相続が発生する「人」が資産を持っているから、ついてくる話です。

ここで資産管理会社を資産承継のための箱としておけば、とても有効な相続対策となります。法人は永続が前提であり、法人格でもつ資産については相続税自体がないからです。

あとはその箱の承継方法が問題です。資産管理会社の役員として、その地位を相続しなければならない場合には、資産管理会社の株式もしくは出資持ち分が相続財産となります。

これらはその額面ではなく純資産評価となってしまいます。評価圧縮の効果は見込めるものの、これだけでは個人における対策と大きな違いは出てきません。

そこで資産管理会社をテコにした相続対策においては、会社という箱の準備とあわせて、予定相続人の持分を徐々に増やす増資プランを計画実行していくことが必要となるのです。

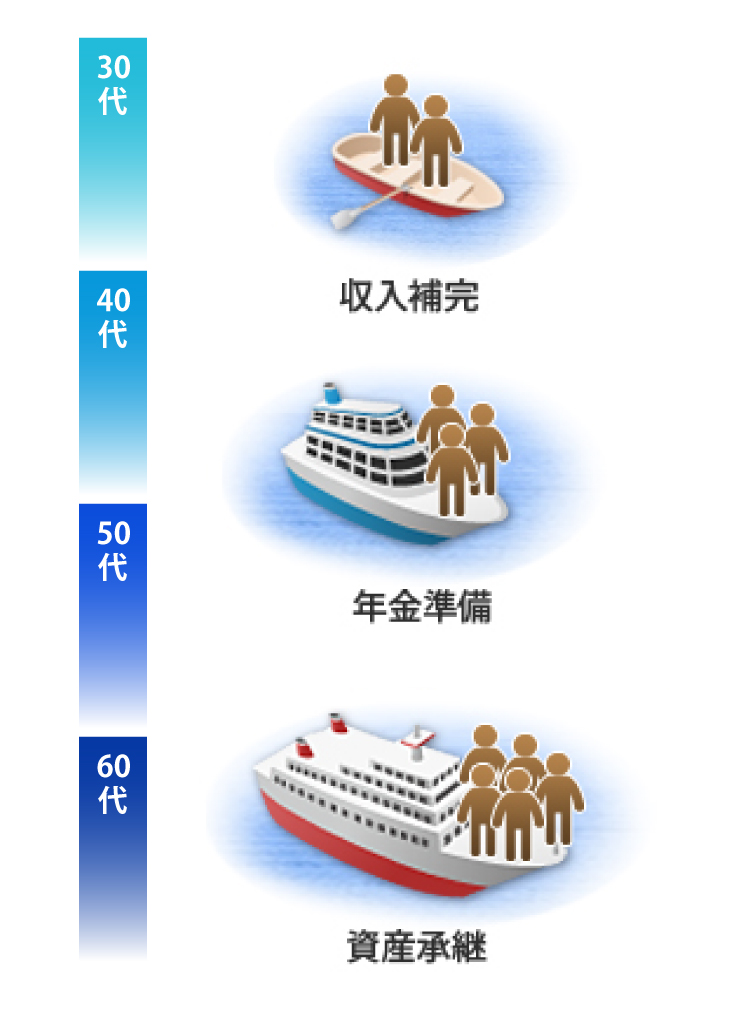

そのためにも、なるべく早いうちから資産管理会社を設立し、若いうちは資産形成と収入補完の役割を持たせ、リタイア後は年金補完に活用しながら、

晩年は徐々に次世代への持ち分ウェイトを大きくしていく・・・そんなデザインができれば理想的です。